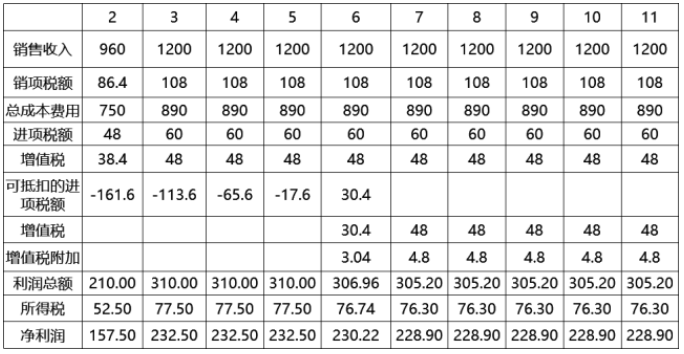

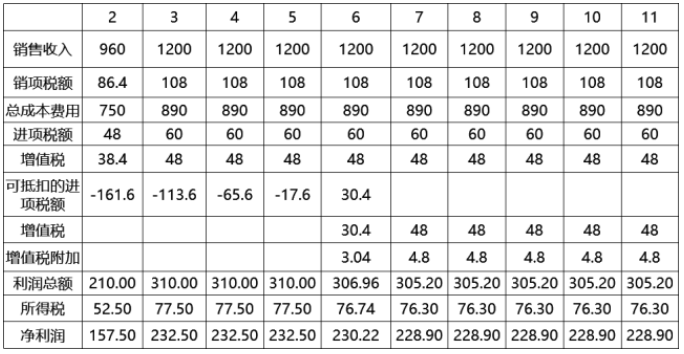

1.列式计算运营期第1年、第2年、第3年的应纳增值税额。

(1) 运营期第1年

销售收入销项税1200×9%×80%=86.4万元

经营成本进项税60×80%=48万元

此外,建设投资中含可以抵扣的进项税200万元。

因此,运营期第1年需要交的增值税为86.4-48-200=-161.6万元<0

项目运营期达产年不含税销售收入为1200万元,适用的增值税税率为9%,项目达产年份的经营成本为760万元(含进项税60万元)。运营期第1年达到产能的80%,销售收入、经营成本(含进项税)均按达产年份的80%计。建设投资为2200万元(包含可抵扣进项税200万元)。

(2)运营期第2年

销售收入销项税1200×9%=108万元

经营成本进项税60万元。

此外,建设投资中可以抵扣的进项税尚余161.6万元未进行抵扣,可在本年份继续抵扣。

因此,运营期第2年需要交的增值税为108-60-161.6=-113.6万元

即建设投资中可以抵扣的进项税仍未在运营期第2年抵扣完毕,剩余可抵扣额为113.6万元。

(3)运营期第3年

销售收入销项税1200×9%=108万元

经营成本进项税60万元。

此外,建设投资中可以抵扣的进项税尚余113.6万元未进行抵扣,可在本年份继续抵扣。

因此,运营期第3年需要交的增值税为108-60-113.6=-65.6万元

即建设投资中可以抵扣的进项税仍未在运营期第3年抵扣完毕,剩余可抵扣额为65.6万元。

2.列式计算运营期第1年、第2年、第3年的调整所得税。

(1)运营期第1年

销售收入(不含税): 1200×80%=960万元

经营成本(不含税): (760-60)×80%=560万元

每年计提折旧费[(2200-200)×(1-5%)]/10=190万元

摊销费、利息、维简费、增值税及附加均为0。

息税前利润EBIT=销售收入+补贴收入-增值税附加-经营成本-折旧费-摊销费-维简费=960-560-190=210万元

运营期第1年调整所得税=210×25%=52.50万元

损益表

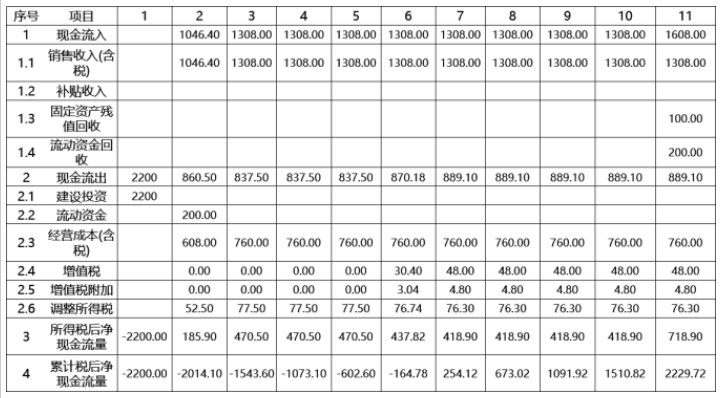

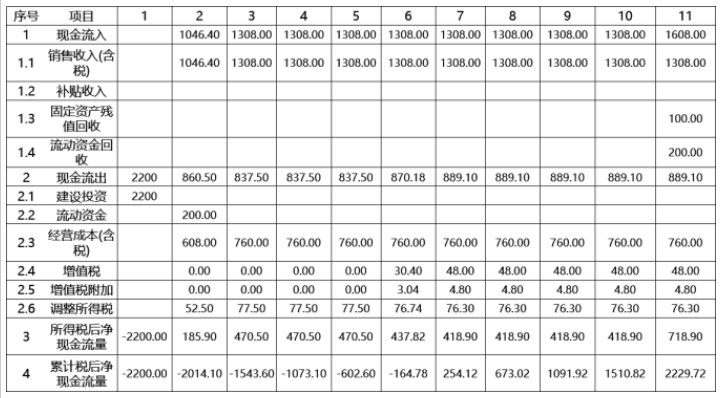

3.进行项目投资现金流量表(第1~4年)的编制,并填入对应的项目投资现金流量表(表2-14-1)中。 表2-14-1现金流量