(1)2×19年12月31日

交易性金融资产年末的账面价值为280万元,计税基础为200万元,形成应纳税暂时性差异80万元,需要确认递延所得税负债,金额为80×25%=20(万元)。

(2)甲公司2×19年12月31日A新技术研发支出资本化部分账面价值为300万元,计税基础=300×175%=525(万元),产生的是可抵扣暂时性差异,金额=525-300=225(万元),不确认递延所得税资产。

理由:为开发新技术、新产品、新工艺自行研发的无形资产,在初始计量时既不属于企业合并,也不影响应纳税所得额,产生的可抵扣暂时性差异属于不确认递延所得税资产的特殊情形。

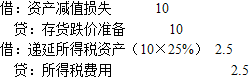

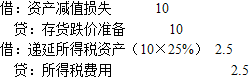

(3)2×19年12月31日

(4)对捐赠支出,税法上允许税前扣除的金额=3000×12%=360(万元),小于实际发生的捐赠额400万元。由于超标的金额可以在以后年度税前扣除,因此形成可抵扣暂时性差异,金额=400-360=40(万元),应确认递延所得税资产的金额=40×25%=10(万元)。

(5)2×19年12月31日,递延所得税资产的期末余额=200(期初数)+2.5(资料三)+10(资料四)=212.5(万元)。

递延所得税负债的期末余额=150+20(资料一)=170(万元)。