①债券的税后资本成本=1000×10%×(1-25%)/[980×(1-6%)]=8.14%

②普通股资本成本=1×(1+6%)/20+6%=11.3%

③留存收益资本成本=普通股资本成本=11.3%

④优先股资本成本=100×8%/[90×(1-2%)]=9.07%

甲方案中:

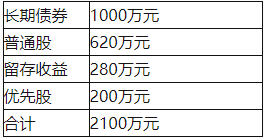

原有的债券比重为:1000/2500×100%=40%

新发行的债券比重为:400/2500×100%=16%

普通股的比重为:620/2500×100%=24.8%

留存收益比重为:280/2500×100%=11.2%

优先股的比重为:200/2500×100%=8%

原有债券的资本成本=8.14%

新发行债券的资本成本=12%×(1-25%)=9%

普通股的资本成本=留存收益的资本成本=11.3%

优先股资本成本=9.07%

平均资本成本=40%×8.14%+16%×9%+24.8%×11.3%+11.2%×11.3%+8%×9.07%=9.49%

乙方案中:

原有的债券比重为:1000/2500×100%=40%

普通股的比重为:(620+400)/2500×100%=40.8%

留存收益比重为:280/2500×100%=11.2%

优先股的比重为:200/2500×100%=8%

原有债券的资本成本=8.14%

普通股的资本成本=留存收益的资本成本=11.3%

优先股资本成本=9.07%

平均资本成本=40%×8.14%+40.8%×11.3%+11.2%×11.3%+8%×9.07%=9.86%

结论:由于甲方案筹资后的平均资本成本最低,因此,应该选择甲方案。