(1)①一般纳税人跨县(市、区)提供建筑服务适用一般计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照2%的预征率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+9%)×2%

②一般纳税人跨县(市、区)提供建筑服务,选择适用简易计税方法计税的,以取得的全部价款和价外费用扣除支付的分包款后的余额,按照3%的征收率计算应预缴税款。

应预缴税款=(全部价款和价外费用-支付的分包款)÷(1+3%)×3%

纳税人跨县(市、区)提供建筑服务,向建筑服务发生地主管税务机关预缴的增值税税款,可以在当期增值税应纳税额中抵减,抵减不完的,结转下期继续抵减。纳税人以预缴税款抵减应纳税额,应以完税凭证作为合法有效凭证。

(2)该建筑企业在B市提供建筑服务应预缴的增值税税额=(2180000-654000)÷(1+9%)×2%=28000(元)

预缴时的会计分录:

借:应交税费——预交增值税28000

贷:银行存款28000

(3)业务(4)建筑材料因管理不善被盗应转出的进项税额=100000×16%=16000(元)

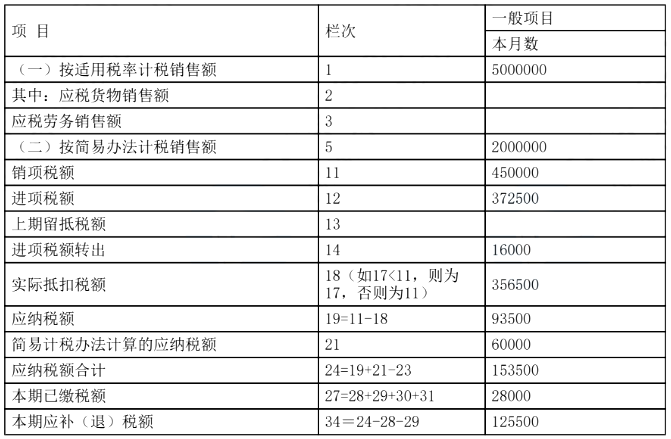

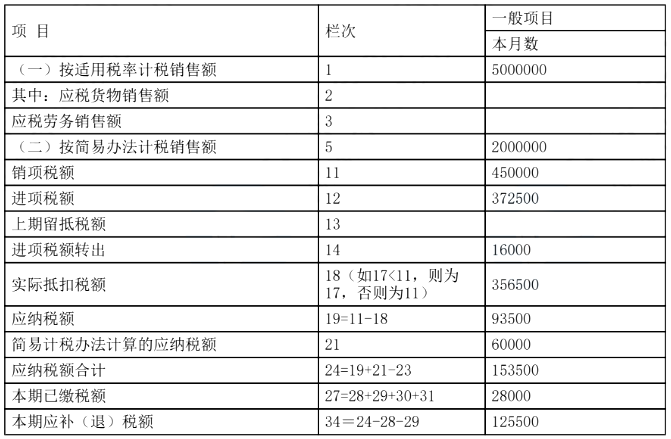

(4)业务(1)的销项税额=270000+2180000÷(1+9%)×9%=450000(元)

业务(2)应缴纳的增值税税额=2060000÷(1+3%)×3%=60000(元)

当期进项税额=54000+299000+19500=372500(元)

建筑企业当月在A市申报缴纳的增值税=450000(业务1销项税额)-372500+16000(业务4进项税额转出)+60000(业务2简易计税)-28000(业务1已预缴的税额)=125500(元)

(5)