(1)①甲公司2019年度符合加计抵减政策。

依据:自2019年4月1日至2021年12月31日,生产、生活性服务业纳税人适用加计抵减10%的政策。

生产、生活性服务业纳税人,是指提供邮政服务、电信服务、现代服务、生活服务取得的销售额占全部销售额的比重超过50%的纳税人。2019年4月1日后设立的纳税人,自设立之日起3个月的销售额符合上述规定条件的,自登记为一般纳税人之日起适用加计抵减政策。

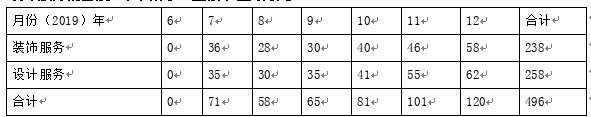

甲公司主营设计服务属于现代服务,6月-8月份的销售额占全部销售额的比重=(350000+300000)÷(710000+580000)×100%=50.39%,超过50%。所以甲公司2019年度可以适用加计抵减10%的政策。

②适用加计抵减政策的生产、生活性服务业纳税人,应在年度首次确认适用加计抵减政策时,通过电子税务局(或前往办税服务厅)提交《适用加计抵减政策的声明》。

甲公司应向税务机关提供《适用加计抵减政策的声明》。

提供的时间:年度首次确认适用加计抵减政策时。

(2)①甲公司提供的两项装饰服务不可以采用简易计税。

理由:两项建筑服务的开工日期均在2020年7月,且并非甲供工程或清包工,所以不适用简易计税。

②甲公司需要在B市预缴增值税=400000×2%=8000(元)

③甲公司在B市开具装饰服务增值税发票时应在发票的备注栏注明建筑服务发生地县(市、区)名称及项目名称。

(3)①甲公司工人住宿费的进项税额可以抵扣。

②火车票进项税额抵扣税额=1360÷(1+9%)×9%=112.29(元)

③可抵扣的进项税额=12860+112.29=12972.29(元)

当期计提加计抵减额=12972.29×10%=1297.23(元)

抵减前应纳增值税=128000×9%+400000×9%-12972.29=34547.71(元)

抵减前的应纳税额大于零,且大于当期可抵减加计抵减额的,当期可抵减加计抵减额全额从抵减前的应纳税额中抵减。

甲公司7月份在A市实际应缴纳的增值税=34547.71-1297.23-8000=25250.48(元)

(4)①甲公司应扣缴的增值税金额=500000÷(1+6%)×6%=28301.89(元)

②自境外单位或者个人购进劳务、服务、无形资产或者境内的不动产,从税务机关或者代扣代缴义务人取得的代扣代缴税款的完税凭证上注明的增值税额,准予从销项税额中抵扣。

甲公司抵扣进项税额的凭证是从税务机关取得的代扣代缴税款的完税凭证。

③纳税人凭完税凭证抵扣进项税额的,应当具备书面合同、付款证明和境外单位的对账单或者发票。

(5)不可以。

甲企业2020年7月份无留抵税额,不满足连续6个月(按季纳税的,连续2个季度)增量留抵税额均大于零的条件,所以甲公司8月份不适用留抵税额退税政策。

(6)计算2020年设计服务年销售额占全部销售额的比例是否超过50%。超过50%,2021年则可以继续适用加计抵减政策。