(1)会计利润总额=5000-3500-900-380-100-60+80-40=100(万元)。

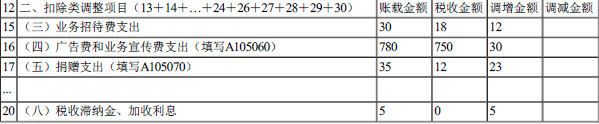

(2)业务招待费应调增所得额=30-30×60%=30-18=12(万元)。

5000×5‰=25(万元)>30×60%=18(万元)。

(3)广告费应调增所得额=780-5000×15%=780-750=30(万元)。(再填写A105060《广告费和业务宣传费等跨年度纳税调整明细表》进行说明)

(4)捐赠支出应调增所得额=35-100×12%=23(万元)。(再填写A105070《捐赠支出及纳税调整明细表》进行说明)

(5)税收滞纳金5万元,不得在税前扣除,应调增所得额。

第(2)-(5)项填写A105000《纳税调整项目明细表》

(6)工会经费应调增所得额=5-200×2%=1(万元)。

(7)职工福利费应调增所得额=32-200×14%=4(万元)。

(8)职工教育经费应调增所得额=18-200×8%=2(万元)。

第(6)-(8)项先填写A105050《职工薪酬支出及纳税调整明细表》进行说明;

再填写A105000《纳税调整项目明细表》“(二)职工薪酬”行次,填写调增金额1+4+2=7万元。

(9)新技术开发费用应调减所得额=40×75%=30(万元)。

第(9)项先填写A107012《研发费用加计扣除优惠明细表》进行说明。

再填写A107010《免税、减计收入及加计扣除优惠明细表》“(一)开发新技术、新产品、新工艺发生的研究开发费用加计扣除”行次,填写金额30万元;

(10)应纳税所得额=100+30+12-30+23+5+1+4+2=147(万元)。

(11)2021年应缴企业所得税=147×25%=36.75(万元)。