(1)业务 1 允许抵扣的进项税额=500×9%=45(元);

业务 2 允许抵扣的进项税额=270(元);

业务 3 允许抵扣的进项税额=[(8400-2000)+(320-80)]÷(1+9%)×9%=548.26(元),国际旅客运输服务,进项税额不得抵扣;

业务 4 允许抵扣的进项税额=3980÷(1+9%)×9%=328.62(元),高管取得的注明护照信息的铁路车票,按照规定可以抵扣进项税额;

业务 5 允许抵扣的进项税额=(1050-350)÷(1+3%)×3%=20.39(元),奖励员工外出旅游期间发生的路费进项税额不得抵扣;

业务 6 允许抵扣的进项税额=100×6%=6(元),纳税人为客户办理退票而向客户收取的退票费、手续费等收入,按照“其他现代服务”缴纳增值税。

(2)

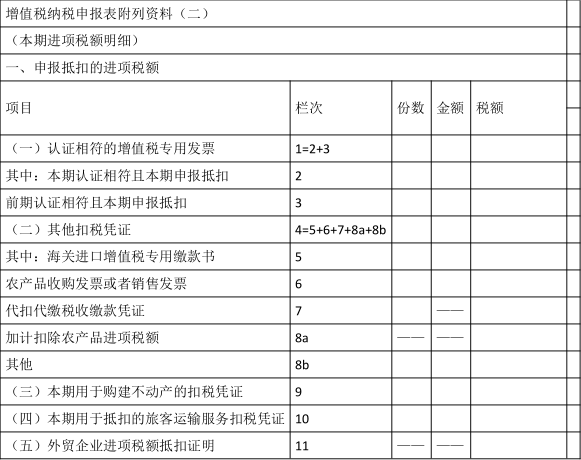

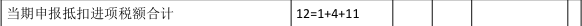

【提示】纳税人购进国内旅客运输服务,取得增值税电子普通发票或注明旅客身份信息的航空、铁路等票据,按规定可抵扣的进项税额,在申报时填写在《增值税纳税申报表附列资料(二)》第 8b栏和第 10 栏中。

第 1 栏=第 2 栏,增值税专用发票,份数=3+1=4(份),金额=500+100=600(元),税额=45+6=51(元)

第 4 栏=第 8b 栏,其他扣税凭证,份数=18+(22-2)+12+(8-3)=55(份)

其他扣税凭证金额=3000+[(8400-2000)+(320-80)]÷(1+9%)+3980÷(1+9%)+(1050-350)÷(1+3%)=13422.73(元)

税额=270+548.26+328.62+20.39=1167.27(元)

第10栏包括第1栏中按规定本期允许抵扣的购进旅客运输服务取得的增值税专用发票和第4 栏中按规定本期允许抵扣的购进旅客运输服务取得的其他扣税凭证。

第 10 栏,份数=3+55=58(份),金额=500+13422.73=13922.73(元),税额=45+1167.27规定本期允许抵扣的购进旅客运输服务取得的其他扣税凭证。

第 10 栏,份数=3+55=58(份),金额=500+13422.73=13922.73(元),税额=45+1167.27